税务审计 | 欧洲VAT税务普及与亚马逊欧洲站VAT税务知识

今天为大家总结了欧洲VAT税务普及与亚马逊欧洲站VAT税务知识。

VAT是什么税?

VAT (Value Added Tax), 是欧盟国家普遍采用的对纳税人生产经营活动的增值额征收的一种流转税。增值税在欧洲国家或地区之间的业务交易、进口商品和运输商品时征收。欧洲增值税由注册了增值税的卖家根据欧洲境内的销售向消费者征收,并向相关欧洲国家的税局进行申报和缴纳。

以英国为例,当货物进入英国, 货物缴纳进口税(主要为进口增值税); 当货物销售后,商家可以将进口海关增值税(Custom Duty) 作为进项税申请退回, 再按销售额交相应的销售税。

VAT它适用于在英国境内产生的进口,商业交易及服务行为。同样适用于那些使用海外仓储的卖家们(比如 AMAZON,EBAY 卖家),因为您的产品是从英国境内发货并完成交易的。货物在销售时已经在英国当地,货物并非由英国买家(顾客) 个人进口进入英国 。即:使用英国仓储服务的商家, 都依法要缴纳 VAT。

哪几类跨境电商卖家需要注册VAT?

1、进口商品至欧盟;

2、使用亚马逊运营中心或在欧洲国家\地区存储您的库存;

3、在不同国家的运营中心之间运输商品;

4、向欧洲国家\地区的私人买家销售商品,超过特定阀值向欧洲国家\地区的企业卖家销售商品。

各国VAT标准税率?

欧洲法律规定的增值税最低标准税率为 15%,最低减征税率为 5%,但实际税率会依不同的欧洲国家/地区以及商品类型存在差异。

关于英国税率的特殊说明?

英国税率有6.5%、7.5%、16.5%、20%。

1.低税率(FLAT RATE STANDARD) FRS:

①6.5%-使用低税率的第一年;7.5%-使用低税率的第二年开始。

使用条件:

a.连续4个季度不超过23W英镑

b.年进口申报货值不小于销售额的2%

c.年进口申报货值超过1000

d.第一季度的销售额不超过15万英镑

②16.5%-属于低税率。

a.连续4个季度不超过23W英镑

b.年进口申报货值小于销售额的2%

c.年进口申报货值低于1000

低税率的VAT税金计算方法:销售额*税率

③20%-属于标准税率。

计算方法是:

销售额(1+20%)×20% — 进口VAT。

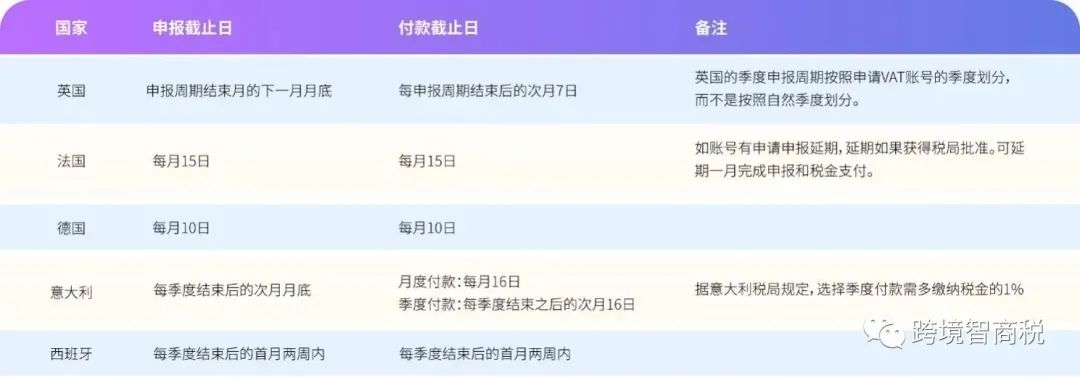

增值税的申报周期及每年申报次数,如下图所示:

什么是英国低税率(FRS)

FRS(Flat Rate Scheme),统一费率方案。

之所以被称为低税率,是因为它与标准税率的20%相比,税率是比较低的,它允许您使用一个固定的费率乘以您的总含税营业额来计算增值税,固定费率取决于业务的类型。

低税率有7.5%和16.5%两种。

7.5%税率新注册用户第一年可减免1%,也就是说,今年注册的税号,满足申请FRS的条件,首年四季度内可享受6.5%的固定税率。

当然,如果您在这期间的销售额超出了使用FRS的条件,那么您将退出FRS,恢复到20%的标准税率。

申请英国低税率( FRS) 的条件

过去连续的12个月不超过15W英镑即可申请。

1.英国VAT低税率的使用条件是:

1,连续4个季度不超过23W英镑

2,年进口申报货值不小于销售额的2%

3,年进口申报货值超过1000

2.PS:16.5%是属于不符合条件的低税率。

低税率( FRS)如何申请和申报?

很多卖家在VAT申请和低税率申报这里是有一个误区的,大多卖家靠以前的经验认为:申请VAT就是直接申请低税率,VAT下号后马上就可以用低税率申报了。

事实上,这种观点是错误的。正确的VAT申请流程和低税率申报流程如下:

①申请VAT。

税代及服务商申请下来的一般都为20%的正常税率;

②申请低税率。

在VAT下号之后,税代或服务商会继续向税局提交低税率申请,申请时效是1-3个月。(当然,低税率申请并不是都能成功,税局也可能会因某些原因拒绝。)

③低税率申请成功,用低税率报税。

低税率申请成功后,卖家就可以用低税率进行VAT申报了,也就是说,低税率申请成功和VAT下号是有1-3个月的时间差的。

选择低税率(FRS)就一定省钱吗 ?

这个是不一定的。

普遍来看,使用了低税率之后,相对于20%的税率来说确实税率降低了,销售税确实少交了。

但是,值得大家关注的是,进口税是都要交的,使用了低税率,进口税是不可以在当季申报的时候做抵扣的。比如,当季卖家发货量很大,但是销量却很少,进口税很有可能远远大于销售税,这种情况正常税率申报很有可能还会产生退税,但如果使用了低税率,你是不能申请退税的,只能产生缴税的情况。

所以,卖家还是要根据自己实际的发货情况和销售情况酌情选择。

关于欧洲VAT的申报规则说明

1.目的国原则:

也称收货国原则,货物从欧盟任一国家仓储发到了哪个国家消费者手中在哪里缴税,前提是目的国已注册VAT,若未注册,则可在发货国申报;英国只支持目的国原则,建议欧洲VAT都用此原则。

2.发货国原则:

在发货国家进行申报,欧洲站主要是指FBA仓库所在的七国(英德法意西波捷),一般不建议使用此原则。

关于英德VAT的申报周期说明

1)英国税局通常是每三个月申报一次,非自然季度,通常称为季度申报,申报则会在如下的一个周期(申报开始月份)来申报:1-4-7-10、2-5-8-11、3-6-9-12 月。

2)德国VAT通常是月度申报,部分VAT申报周期为季度申报和年度申报,每年初德国税局根据卖家去年实际申报的应税销售额,进行判断,对需要修改申报申报周期的卖家,下发信件通知。卖家通常无法自主选择申报周期类型。

德国税局指定申报周期的规则如下

年度申报:

去年增值税总额<=1000

季度申报:

1000欧元<去年增值税总额<=7500欧元。

月度申报:

7500欧元<去年增值税总额。

关于欧洲VAT的常见问题集锦

1、只要欧洲销售,就一定要VAT是吗?

答:德国有库存或者有销售(包括自发货)就要注册vat号,其他国家只要有库存就要注册 ,或者远程销售超过限额。

2、有库存才需要VAT还是有销售就要VAT?

答:德国占其中一样就要,其他国家有库存才要,或者远程销售超过限额。

3、VAT是有两种交税的方式吗?

答:英国有低税率和标准税率,其他国家没有。

4、不开通VAT,只是不能走FBA,自发货还是可以吧?

答:除了德国其他国家可以。

5、要开启泛欧必须要注册5国VAT还是7国呢?

答:按税法的规定是要有两国VAT才可以,但是现在亚马逊是要求最少要有英国VAT就可以参加,因为它对EU国家有远程销售额度,在这个额度内是可以使用的,完全合法,而泛欧有7国,泛欧是随机存货的,只要货物存在那个国家就要有VAT。

6、如果直发到德国,多少销售额开始注册VAT?

答:只要在德国有销售就要注册VAT。

7、欧洲站老账户,开通了泛欧,现在要求注册五国VAT,只注册一个国家可以吗?其他四国会不会被关闭账户?

答:不可以,其他四个国家会被关闭。严重的话,连已注册VAT的那个国家都会被禁止FBA入库。

8、从英国远程发货到德国,会双向交税吗?

答:不会。

9、英国目前查税是怎么操作呢?

答:查税是税局会邮件通知,通常按照邮件要求回复完成。

10、如果在英国进口,用德国VAT,在德国销售能抵扣吗?

答:不能跨国抵扣。

11、超过远程销售额,是平台数据为准还是以申报为准?

答:申报数据。

12、退货地址哪里看呢?

答:您后台有填写地址。

13、通过英国代缴的其他国家是享受低税率还是标准税率呢?

答:低税率范围内是享受的,超过就要转标准税率。

14、超过低税率限额是多出来的按标准。还是一超过就全部都要交?

答:超过的部分按照标准税率交。

15、清关时,产品申报是按照进货价申报好,还是按照销售价申报好?

答:清关的时候产品申报是按照进货价申报。

16、目前用英国VAT在欧盟清关的话,入境英国的时候要付增值税和关税吗?

答:用自己的税号清关要交进口关税。

17、注册英国VAT多久时间可以下来税号?

答:一般正常情况是2-7个工作日,不排除人工抽查,时间就会长一些。

18、注册英国VAT需要什么资料呢?

答:需要营业执照,法人身份证,店铺的相关基本信息。

19、英国VAT一年申报几次?

答:英国VAT是按照3个月一次申报。

20、英国每次申报是在什么时间,一般什么时间完成税金支付?

答:英国申报是在7号,在7号之前支付税金完成申报即可。

版权说明:本文资费相关内容仅供参考,具体请以现时资费为准,本文内容源自网络,仅作分享参考,文章版权归原作者及原出处所有。本公众号转载的文章,我们对文章作者致以敬意并已尽可能对作者来源进行注明,若因故疏漏或涉及版权等问题,请联系后台议定删除。